自媒体平台到底有多少误导“套路”?引得银保监会一再向消费者“敲警钟”

每逢岁末年初自媒体营销平台,寿险市场都会迎来一波销售旺季。

从保险公司的角度来说,“开门红”意味着“全年红”,用喜人的销售业绩来开年,希望以此博得一份“好彩头”。对于数以千万计的保险代理人而言,抓住农历新年前的几个月时间积极销售,好攒下一笔钱回家过年。而对于消费者来讲,“开门红”期间不少优惠活动都具备一定的吸引力,把保险产品当作“年货”一样采购的也大有人在。

寿险“开门红”到底有多“红”?据《每日经济新闻》记者统计,2008~2013年,寿险行业1月的原保险保费收入占全年原保险保费收入的比重一直在10%以上,分别是10.40%、10.30%、11.33%、12.80%、13.85%和12.82%。2014年,这一比重首次攀升至20.41%,此后便一路高企,并于2017年达到了28.87%。

但在如此“红火”的形势背后,也隐含着各种宣传误导。尤其是自媒体日益发展的当下,不少保险代理人都将宣传主场转至微信朋友圈。在这种背景下,1月8日,银保监会公开发布《关于防范利用自媒体平台误导宣传的风险提示》。

需要注意的是,这并非银保监会首次针对类似风险向消费者“敲警钟”。2018年暑期,银保监会就发布过关于防范部分营销人员在微信朋友圈等自媒体平台发布虚假营销信息的风险提示。

同一时期,银保监会还曾印发《关于加强自媒体保险营销宣传行为管理的通知》(以下简称《通知》),明确加强自媒体保险营销宣传行为管控的态度。

准确识别自媒体平台惯用误导手法

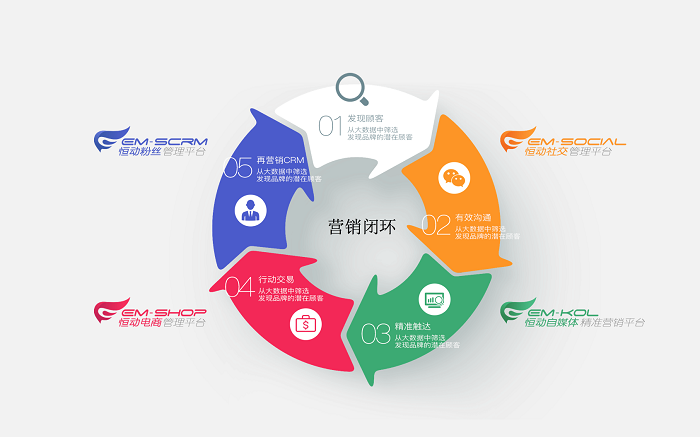

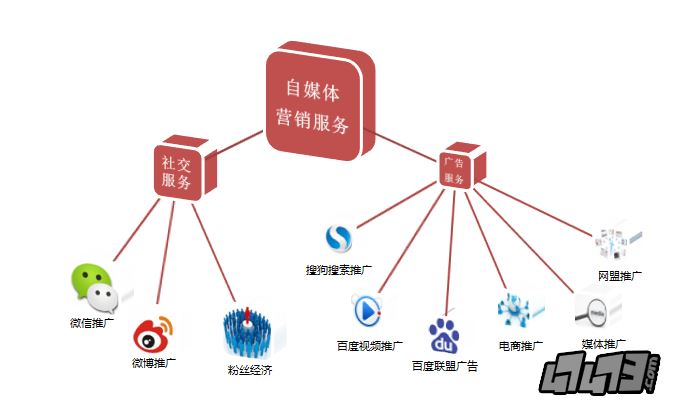

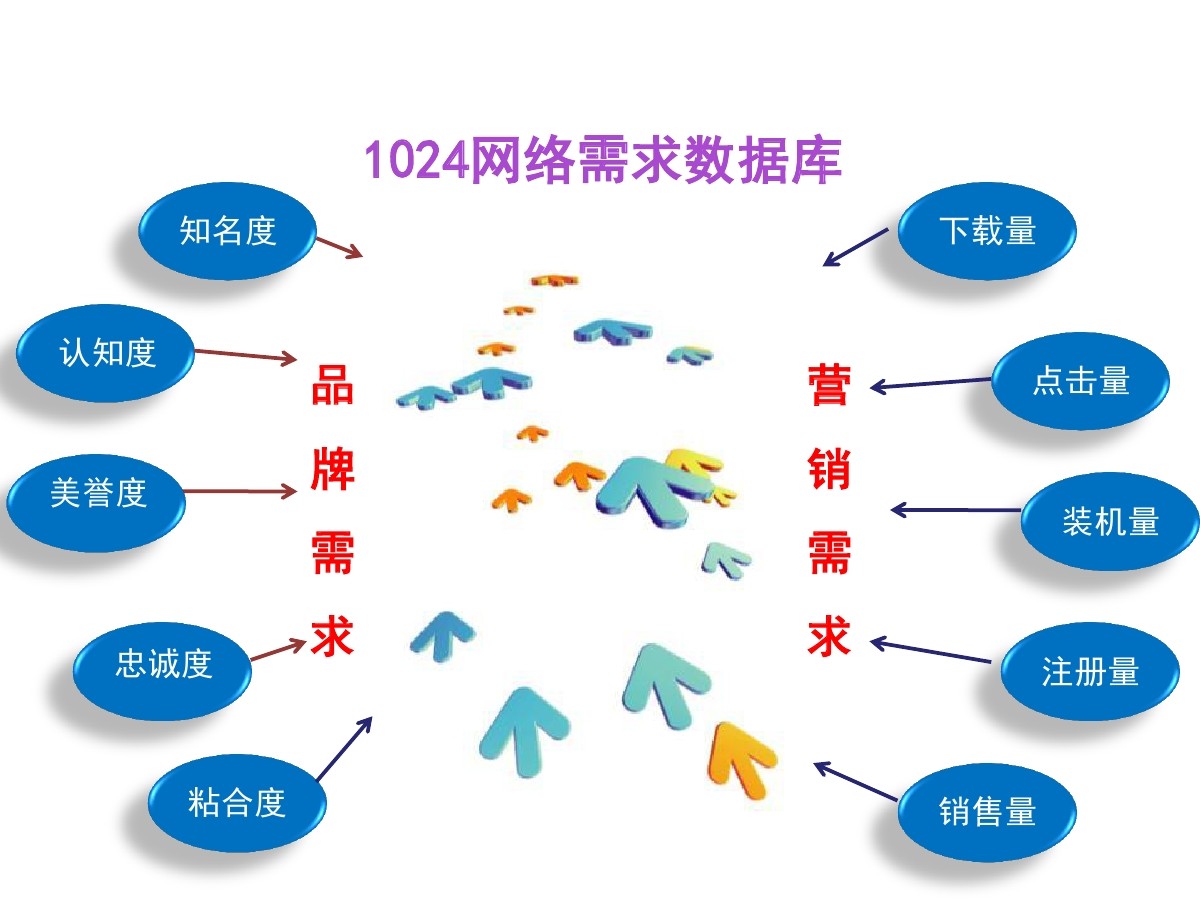

随着传播手段的丰富,当前,包括互联网站、应用程序、博客、微博客、公众账号、微信等在内的自媒体平台已成为保险公司、保险中介机构以及保险从业人员展示公司形象、推介保险产品、介绍保险服务、普及保险知识、宣传保险理念的重要渠道。

不过,由于自媒体渠道的参与门槛低、发布主体多、信息审核弱、转发传播快,已成为保险销售误导、不实信息传播的高发领域,严重损害保险消费者合法权益,埋下大量保险消费纠纷和群体性事件风险隐患。

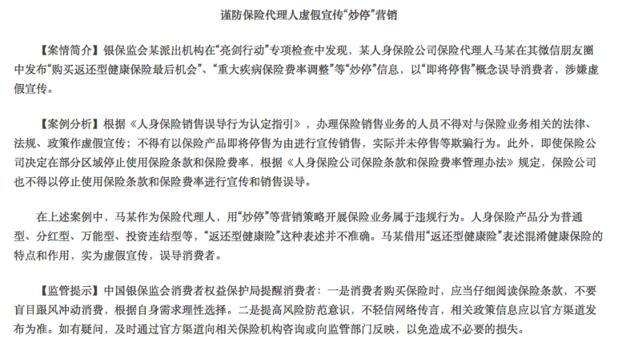

银保监会就对几类惯用的误导手法向消费者进行了提示。

一、饥饿营销类:宣传保险产品即将停售或限时销售,如使用“秒杀”、“全国疯抢”、“限时限量”等用语。

在保险领域中,这种行为通常被称作:“炒(作)停(售)”。银保监会也曾在侵害保险消费者合法权益的典型案例分析中对此进行过介绍。

二、夸大收益类:混淆保险产品和其他固定收益类理财产品,如发布“保本保息”、“保本高收益”、“复利滚存”等。

保险产品并非理财产品,其主要功能是提供风险保障。2017年以来,原保监会大力规范中短存续期保险产品,限制“快速返还型”等理财功能大于保障功能的产品,目的都是希望推动保险业回归保障本源。

三、曲解条款类:故意曲解政策或产品条款,如宣称“过往病史不用申报”、“得了病也能买”、“什么都能保”等。

以2017年正式启动的商业车险二次费改为例。改革的其中一项用意就是通过最低折扣率的下调扩大保险公司对商业车险的自主定价权自媒体营销平台,提高车险市场的活跃度,倒逼保险公司改善承保、理赔等环节的服务质量,而不是一味地用“返点”、“送礼”等方式吸引消费者。

但在部分代理人的朋友圈里,这一政策则被曲解为“费改落地后,投保车险将再不能享受优惠”,这种话术也让不少代理人成功吃到了一波“炒停”的“甜头”。

实际上,如果车主出险少、驾驶习惯保持良好,下一年投保时反而有可能享受到价格层面更大的优惠。

消费者可向银保监会投诉

除列明几类惯用手法之外,对于宣传误导行为的“始作俑者”,银保监会更是强调称:销售人员要增强合规意识。部分保险营销员编造不实信息的行为属于销售误导,严重损害了消费者合法权益。各保险机构应当按照有关要求,加强从业人员合规教育和职业道德培训。

某合资寿险公司代理人向《每日经济新闻》记者介绍称,针对日益重要的自媒体渠道,各保险机构都会设置专门的课程来培训代理人,讲授应该如何经营微信朋友圈和社交平台。具体来说,如果代理人在微信朋友圈发布有关保险产品的信息,一定要采用保险公司官方出具的内容或链接。涉及特殊情况时,必须经过上级管理人员许可才可以发布,尽量避免自己表述,更不能进行编造,以免出现内容错误或者不合规的情况。

据该代理人透露,即使只是在朋友圈发布与自身生活相关的内容,其所在的保险公司也要求发布正能量的内容,例如保险案例分享等,不允许发布消极或负面的内容,可以说是十分严格。

银保监会也在风险提示中指出,当前自媒体平台门槛低、发布主体多、缺乏内容审核,消费者在接收此类非官方渠道发布的销售信息时,应提高自我保护意识,避免冲动消费。若遇前文所述的类似情况,请勿轻信,更不要转发;如有疑问,可向相关保险机构咨询或向监管部门反映,以免造成不必要的损失。

不过,上述代理人向《每日经济新闻》记者坦言,尽管对自媒体宣传行为要求严格,但保险机构还是很难做到定期检查代理人的自媒体平台。“不过,由于营销员都会加同事和主管的微信,如果看到有不合规的情况,会互相提醒删除,一旦因为自身的行为造成负面影响,保险机构也会追究相关责任。”她补充道。

银保监会《关于加强自媒体保险营销宣传行为管理的通知》也明确:保险从业人员对本人自媒体发布保险营销宣传信息负有直接责任,上级主管和所在机构相关负责人对所辖保险从业人员个人自媒体保险营销宣传信息负有管理责任;应当严格责任追究,将违法和不当自媒体保险营销宣传行为责任追究纳入到各级机构考核之中,并与保险从业人员业绩、奖金、职级升降挂钩,做到及时处置,并视情况追究上级主管和所在机构相关负责人管理责任。

读者福利:免费提供私域运营诊断方案(每天随机10个名额)加微信: 57807073 (长安复制) 马上咨询 !版权声明:本文内容由互联网用户自发贡献,该文观点及内容相关仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容请联系QQ:15101117立即清除!